海外FXで個人事業主になった方が良い?どんなメリットがあるのかわからないから踏み込めない、、、

海外FXトレーダーは個人事業主になる必要があるのでしょうか?

結論、海外FXの場合、個人事業主になっても税制上のメリットはあまり多くありません。

本記事では海外FXで個人事業主になるメリットが少ない理由や、個人事業主にならずにできる節税方法、さらに利益が大きくなった場合の法人化する際の目安について詳しく解説します。

海外FXでの税金の仕組みはこちらをご覧ください。課税対象になる利益の金額や、国内FXとの税金の違いまで解説しています。ぜひ参考にしてください。

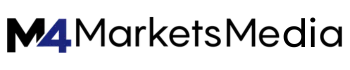

海外FXの個人事業主が確定申告するのはいくらから?

海外FXで得た利益に対して確定申告が必要になる年間所得のラインは、専業(個人事業主)か副業かで異なります。

海外FXの個人事業主は年間所得が48万円を超えたら確定申告が必要になります。

会社員やアルバイトの副業として海外FXを行う場合は、海外FXの年間所得が20万円を超えたら確定申告が必要です。

りゅういち

りゅういちなお、副業の所得が20万円以下でも住民税の申告は必要になる点には注意しましょう。

| 雇用形態 | 課税基準となる年間所得 |

|---|---|

| 個人事業主が取引する場合 | 48万円超 |

| 会社員やアルバイト・パートなどが副業で取引する場合 | 20万円超 |

| 雇用形態 | 課税基準となる 年間所得 |

|---|---|

| 個人事業主が取引する 場合 | 48万円超 |

| 会社員やアルバイト・ パートなどが 副業で取引する場合 | 20万円超 |

このように、個人事業主の方が確定申告を必要とする所得ラインが高いため、メリットはあります。

しかし、海外FXのトレーダーが個人事業主になるメリットは課税標準となる年間所得のラインが高くなる以外あまりありません。

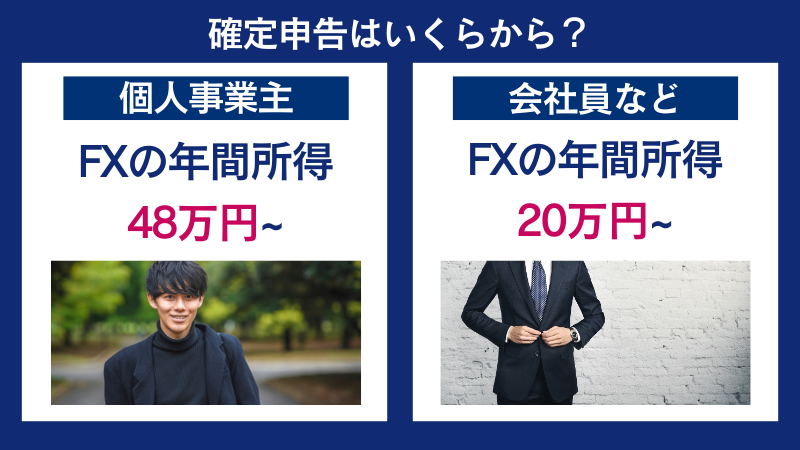

海外FXでは個人事業主になるメリットが少ない

「副業より個人事業主になった方が節税できるのでは?」と考える方もいます。しかし、海外FXで専業トレーダーとして個人事業主になっても、税制上のメリットはほとんどありません。

主な理由は以下の3つです。

それぞれの理由について詳しく説明をしますので、参考にしてください。

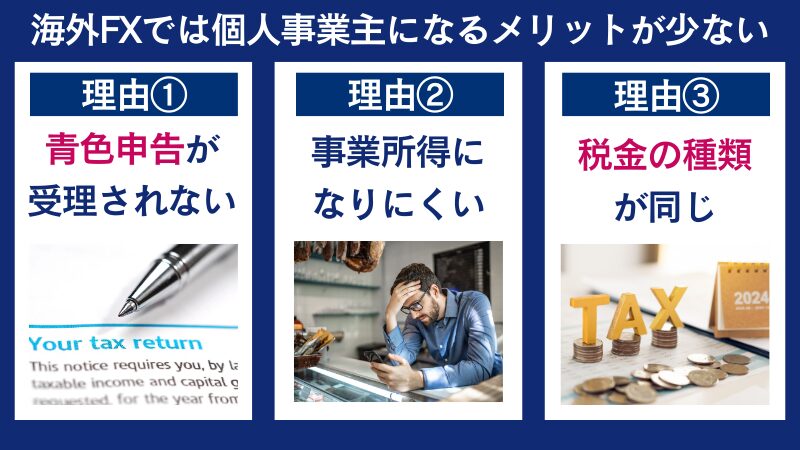

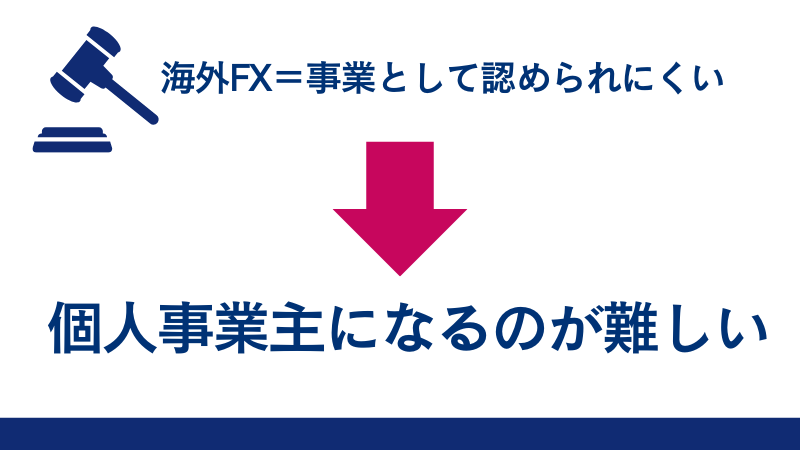

海外FXでは青色申告が受理されにくい

青色申告とは、適切な帳簿付け等の一定要件を満たせば最大65万円の青色申告特別控除を受けられる有利な申告制度です。青色申告が適用できれば大きな節税になります。

しかし海外FX専業であっても、青色申告の承認が税務署から下りる可能性は極めて低いのが現状です。

なぜ青色申告が難しいかというと、青色申告を受けるためにはその所得が事業所得であることが前提ですが、海外FXの利益は税務上「雑所得」と判断されやすいからです。

実際、過去にFX取引の所得区分を巡って裁判になった例でも、長期間にわたり安定した収益を継続できるものでなければ事業所得とは認められないとされ、FX取引の所得は事業所得ではなく雑所得に区分されています。

東京地裁 平成23年2月18日判決では、FX損失を雑所得と認定。

判旨で「FX取引は極めて投機性が高く、長期的に安定した収益を得る可能性は乏しい」ため、“対価を得て継続的に行う事業”には当たらないと明示。

その結果、海外FXのみを生業とするケースでは開業届を提出しても事業として認められず、青色申告の承認が下りない可能性が高いと言えます。

つまり、本来青色申告者が受けられる最大65万円の特別控除を享受できない点が、海外FXトレーダーにとって個人事業主になる大きなデメリットになります。

海外FXでの所得は事業所得になりにくい

上述の通り、海外FXの利益は税務署から事業所得(営利性・継続性のある事業の所得)と認められにくいのが実情です。

個人で海外FXを専業的に行って開業届を出しても、税務署が「それを事業とみなさない」可能性が高く、そもそも個人事業主として正式に開業できない場合もあります。

税法上、事業所得か雑所得かの判断には諸事情が考慮されますが、安定した収益を長期間継続して得ているかどうかが重要なポイントの一つです。

前述の裁判例でも、「FX取引は極めて投機性が高く長期的に安定した収益を得る可能性が乏しい」ことなどから、社会通念上事業とは認められないと判断されています。

また、資金規模・設備要件が事業レベルに達していないとして、事業所得として認められなかったケースもあります。

横浜地裁 平成25年7月3日

退職して専念し、事務所・複数モニター等を整備しても「専用設備や人員があっても事業所得とは直結しない」と判断。高裁でも「事務所・PC整備は事業該当性を左右しない」と補足。

要するに、専業トレーダーのFXは一般的な事業とはみなされにくいということです。

仮に他の事業と合わせて青色申告を提出しても、FX部分は雑所得として切り離されて課税される可能性が高く、期待した節税効果は得られないでしょう。

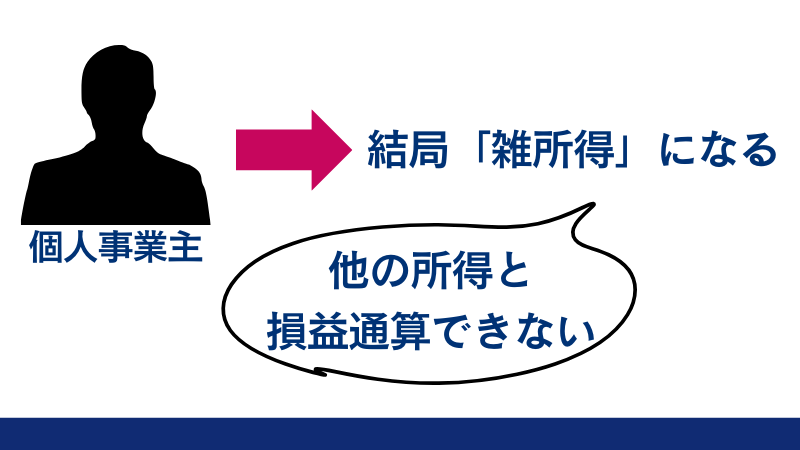

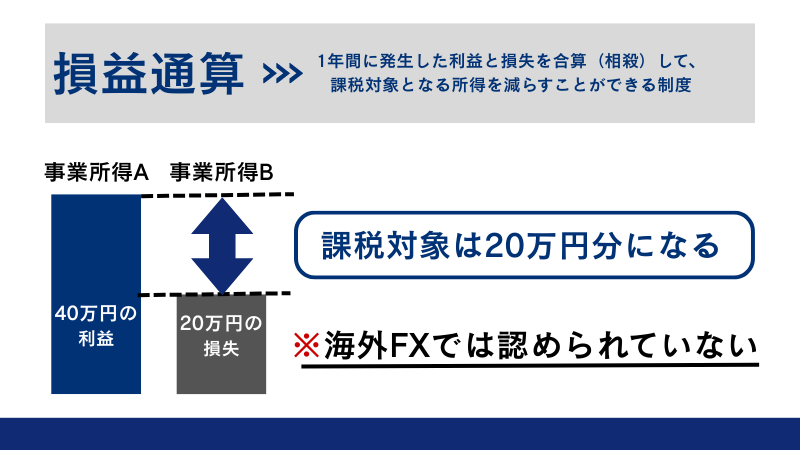

雑所得扱いのままで、損益通算などの特典が使えない

仮に形式上個人事業主になれたとしても、海外FXの利益は最終的に「雑所得」として課税される点は変わりません。海外FXの所得は他の所得(給与所得や事業所得など)と合算・相殺できない総合課税の雑所得に区分されます。

そのため、他の事業で発生した損失とFXの利益を相殺する損益通算といった節税策は取れません。残念ながら、別の事業の赤字と海外FXの黒字を合算して税負担を減らすことは不可能です。

また、海外FXの損失は翌年以降に繰り越して控除すること(損失繰越)が認められていません。

例えば今年FXで大きな損失を出しても、翌年以降の所得と相殺することはできず、その損失はその年限りで「切り捨て」になってしまいます。

国内FX(申告分離課税)であれば損失の3年間繰越控除が可能ですが、海外FXにはそれも適用されません。

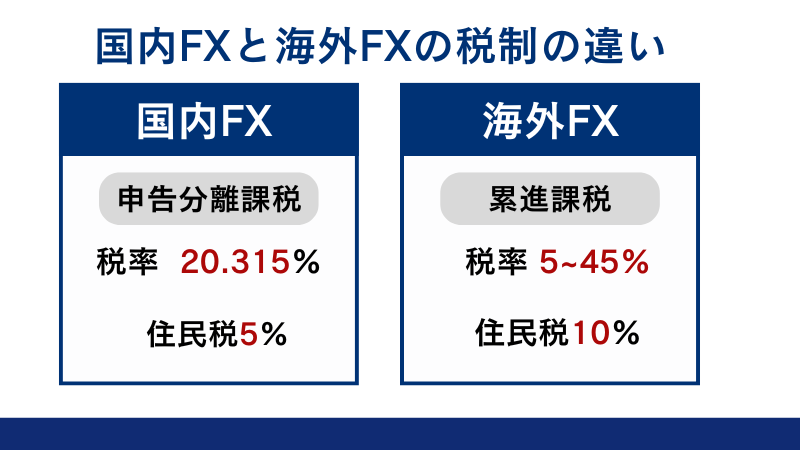

もちろん税率面でも、個人事業主になったからといって海外FXの税率が下がるわけではありません。

海外FXの利益は総合課税の対象なので、課税所得が増えれば累進課税によって税率が5%から最大45%まで段階的に上がります(別途住民税10%も課税)。

つまり、大きな利益が出れば最高で55%近くが税金で取られる計算です。一方、国内FXの場合は税率20.315%の申告分離課税(先物取引に係る雑所得等)であり、海外FXより税率面で有利ですが、この制度は海外FXには適用されません。

個人事業主になっても海外FXの税区分は変わらない以上、税率区分の違いによる恩恵も受けられないということです。

以上の理由から、海外FXトレーダーがわざわざ個人事業主になるメリットは非常に少ないと言えます。むしろ後述するように、副業のままでも利用できる節税策をきちんと活用する方が現実的です。

総合的に見て、海外FXだけで生計を立てている方でも、税務上は「個人事業主にならない選択」が十分に合理的なのです。

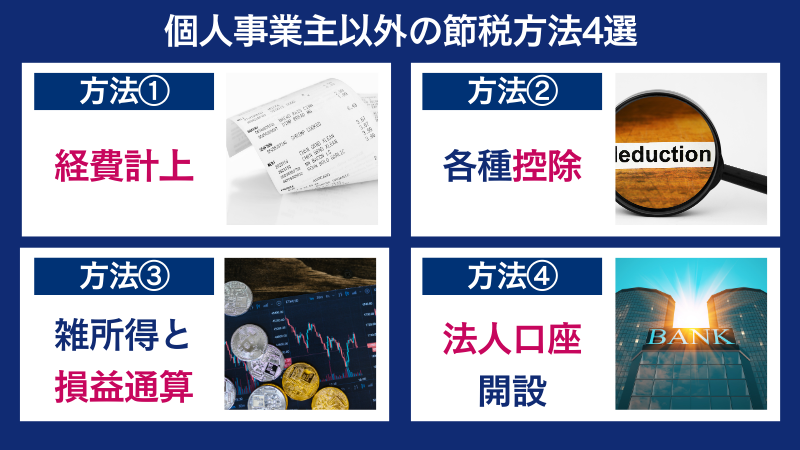

海外FXの個人事業主にならなくてもできる節税方法4選

海外FXトレーダーは個人事業主にならなくてもできる節税方法があります。主な節税方法は4つです。

海外FXトレーダーの主な節税方法について具体的に説明をするので参考にしてください。

経費を計上する

海外FXに関連する経費は、個人事業主でなくても収入から差し引くことができます。

所得税では基本的に、その所得を得るために要した必要経費は差し引いて課税所得を計算してよいことになっているためです。

会社員やアルバイトなど副業トレーダーであっても、FX収入を得る目的で支払った費用はしっかり経費計上しましょう。

- 家賃

- インターネットやスマートフォンなどの回線使用料

- パソコンなどの購入費用

- 文具、デスク・椅子などの購入費用

- 各種手数料

- VPSサーバーのレンタル費用

- 関連セミナーなどへの参加費用

- 関連書籍の購入費用

このように様々な費用を経費として計上できますが、注意点は「あくまでFX取引に関連する部分のみ」経費算入できるということです。

例えば自宅家賃を経費にする場合、家全体ではなくその中でトレードに使っているスペース部分に相当する金額のみが経費計上可能です。インターネットやスマホ代も同様で、トレードに使用している割合を合理的に算出して経費に落とします。

経費として認められる支出は漏れなく正しく計上すれば、その分課税所得が減り節税につながります。

日頃から領収書やレシート、カード明細などをきちんと保管し、何にいくら使ったかを証明できるようにしておきましょう。必要経費をもれなく申告するだけでも、税負担はかなり軽減できるはずです。

海外FXで経費計上する際の注意点はこちらで解説しています。あわせてご覧ください。

各種控除を届け出る

日本には様々な控除があります。

海外FXトレーダーが個人事業主にならなくても利用できる主な控除は以下のとおりです。

- 医療費控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 寄附金控除

それぞれの控除の概要や控除額について表にまとめましたので、参考にしてください。

| 控除の種類 | 概要 | 控除額 |

|---|---|---|

| 医療費控除 | 一定額以上の医療費を支払った場合に適用される ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費-保険金などで補填される金額)-10万円 ※その年の所得金額が200万円未満の人は所得金額×5% |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合に適用される | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で、支払った保険料がある場合に適用される | 一定の方法で計算した金額(最大12万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄附をした場合に適用される | 「寄附金支出合計額」と「所得 ×40%」のいずれか少ない方-2,000円 |

| 控除の種類 | 概要 | 控除額 |

|---|---|---|

| 医療費控除 | 一定額以上の医療費を 支払った場合に適用される ※生計を同じくする配偶者や その他の親族も含まれる | (支払った医療費-保険金などで 補填される金額)-10万円 ※その年の所得金額が 200万円未満の人は所得金額×5% |

| 小規模企業 共済等 掛金控除 | 小規模企業共済の掛金を 支払った場合に適用される | 支払った掛金の合計額 |

| 生命保険料 控除 | 生命保険や介護医療保険、 個人年金保険で、支払った保険料 がある場合に適用される | 一定の方法で計算した金額 (最大12万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等 に対して寄附をした場合に適用される | 「寄附金支出合計額」と 「所得 ×40%」 のいずれか少ない方-2,000円 |

これらの控除をうまく活用すれば、大きな節税になるでしょう。

会社員の副業トレーダーの場合、年末調整で控除しきれないもの(医療費や寄附金など)は自分で確定申告しないと控除を受けられません。該当者は申告を忘れないようにしましょう。

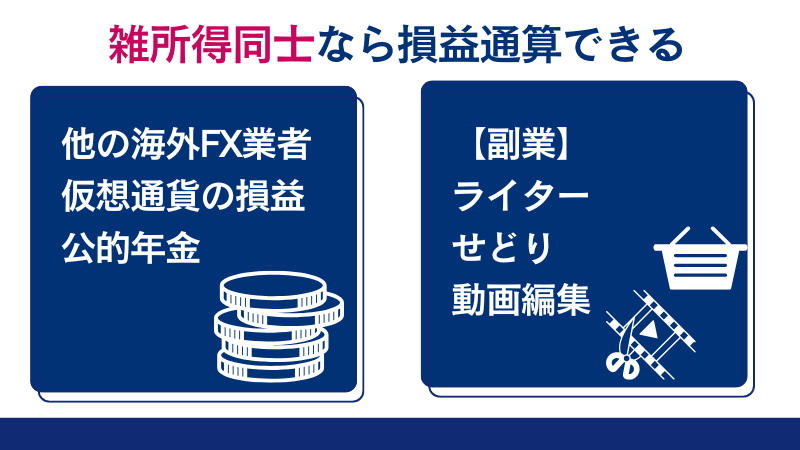

他の雑所得と損益通算する

海外FXの所得は雑所得に該当するため、他の雑所得とは損益通算が可能です。海外FXと損益通算ができる主な雑所得は以下の通りになります。

- 他の海外FX業者の損益

- 仮想通貨の損益

- 雑所得に該当する副業の収入

- 公的年金の雑所得

上記のような雑所得が他にある場合は、必ず海外FXの利益と損益通算しましょう。

たとえば「海外FXで100万円の利益が出たが、他の副業(雑所得)で50万円の赤字が出た」場合、両者を通算すれば最終的な課税対象所得は50万円に圧縮できます。

この通算を怠ると税金を払い過ぎてしまう可能性があります。

また、雑所得に該当する副業収入として以下のものがあります。

- ライター

- せどり

- 動画編集

これらの所得がある場合は、必ず海外FXの損益と通算するようにしましょう。

ただし注意点として、雑所得同士でしか通算できないことを忘れないでください。他でも述べた通り、海外FXの雑所得は給与所得や事業所得など他区分の所得とは通算できません。

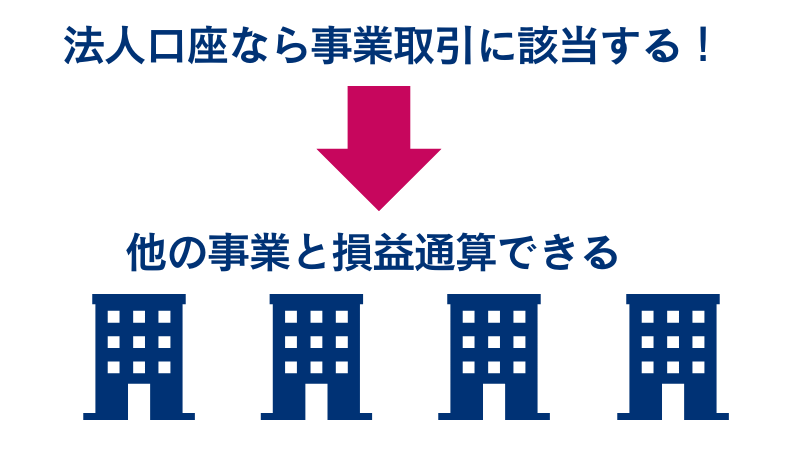

法人口座を開設して法人化する

海外FXで得る利益が毎年かなり大きな金額(数百万円以上)になってきた場合、思い切って法人を設立し法人口座で取引することも検討すべき節税策です。

海外FX口座を個人名義から法人名義に切り替えることで、税制上「法人の事業所得」として扱われるようになります。法人化するメリットは主に次の3点です。

税率が一定で低い

法人の所得にかかる税率は法人税等としてほぼ一律で、一般的な中小法人の実効税率は約30%前後(例:東京23区の標準課税で33.58%)です。

一方、個人の所得税率は最高45%(住民税合わせ最大約55%)にも達します。したがって、利益が大きい場合は法人化した方が税率を低く抑えられる傾向にあります。

損益通算・損失繰越が可能

法人であれば事業年度内の他の事業との損益通算が可能になります。また、法人税では生じた欠損金(赤字)を最大10年間繰り越して翌期以降の所得から控除する制度があります。

海外FXを法人化すれば、たとえある年に大きな損失が出ても将来の黒字と相殺できますし、他の事業の利益と相殺して法人全体の税負担を減らすこともできます。これは個人でFXをしている限り受けられない大きなメリットです。

経費にできる範囲が広がる

個人では按分が必要だった支出も、法人名義にすればほぼ全額を経費計上できるケースが増えます。

例えば社名義の車やガソリン代、法人契約の通信費やオフィス家賃など、法人運営にかかる費用は原則として法人の経費になります。

個人ではプライベート利用分との区分が難しかった支出も、法人化すれば堂々と必要経費にできるため、結果的に課税所得を減らせます。

このように、利益規模が大きくなれば法人化による節税メリットは非常に大きいです。

特に年間の利益が高額になってきた方は、法人化を検討するタイミングかもしれません。一般に、法人化の損益分岐点は年間利益で約700~900万円と言われます。

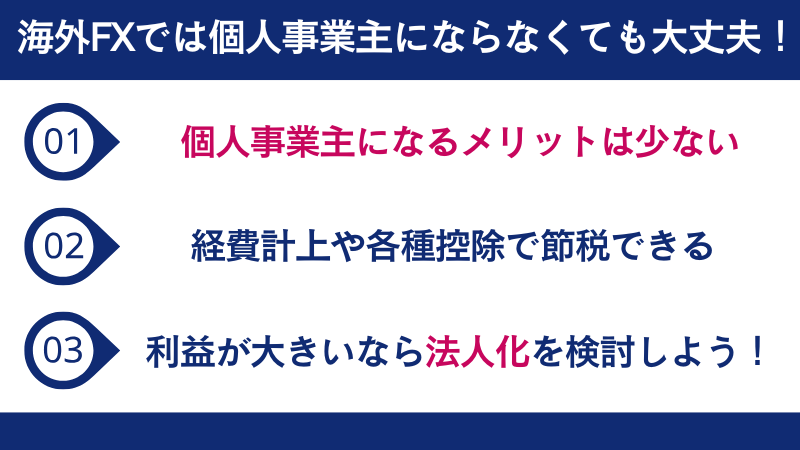

海外FXでは個人事業主にならなくても大丈夫!

ここまで海外FXトレーダーと個人事業主の関係について解説してきました。結論として、海外FXである程度の利益を上げていても、必ずしも個人事業主になる必要はありません。

前述のように、個人事業主になっても海外FXでは享受できる節税メリットがほとんどなく、それよりも副業のままで経費計上や控除を適用する方が現実的だからです。

むしろ利益がさらに大きくなった場合は、法人化を検討した方が節税効果が高いでしょう。年間数百万円規模以上の利益を安定して出せるようになったら、法人として海外FX口座を開設し、法人税率の低さや損失繰越制度を活用するのが得策です。

個人事業主にならなくても全く問題ありませんので、必要以上に構えることなく、まずは今使える節税策をしっかり実行することをおすすめします。